从领涨全球到领跌全球 港股这一年经历了什么?(组图)

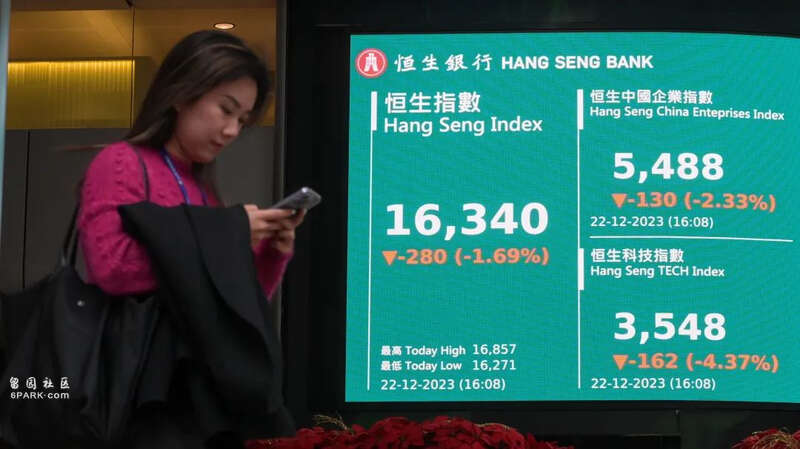

2023年最后一个月的月中,恒生指数跌破16000点,创下年内新低。

恒生指数在2023年初曾经承载投资者“领涨全球”的预期。预期并非没有现实来源,2022年四季度的一轮反弹中,港股就是反弹的领头羊。从2022年10月底至2023年1月春节前,恒生指数由14597.31点反弹至22700.85点,短短三个月,指数区间涨幅达到52.65%。科技权重股腾讯控股从198.60港元/股的价格一直反弹到416.6港元/股,区间涨幅101.26%,成为彼时中国香港市场交投最活跃的个股之一。

这样的好成绩在2023年随后的时间里被消磨殆尽,随着年底时间临近,恒生指数创出了年线四连阴走势,这在港股历史上尚属首次。12月11日,恒生指数更是跌破16000点,创年内新低。随后港股开始反弹,在2023年最后一个交易日,恒生指数收复17000点,报17047.37,全年下跌13.82%,恒生指数年线收出四连阴。

(恒生指数年线图)

Wind(万得)数据显示,2023年,在全球14只重要资本市场指数中,恒生指数全年以13.82%的跌幅位列倒数第一;位列倒数第二的是深证成指,全年下跌13.54%;上证指数居倒数第三,全年下跌3.70%。

(Wind全球重要指数2023年涨跌幅)

“经济复苏不及预期是一方面原因,另一个重要原因是流动性缺失。” 富春山资本(香港)董事总经理陈达对《财经》表示。公开数据显示,恒生指数年初至今成交额仅有2022年的80%左右。另据港交所数据,2023年港股融资规模下降至1300亿港元以下,新股破发率维持在三成以上。

2023年十年期美债收益率不断创出新高,也令港股市场资金外流,但市场预期,全球的流动性拐点正在形成。12月14日凌晨,美联储主席鲍威尔罕见作出明确表态:降息已开始进入视野,决策者正在思考、讨论何时降息合适。

平安证券认为,目前港股估值相比A股折价情况已经比较显著,“恒生沪深港通AH股溢价指数处于近五年99%高分位水平”。对比A+H两地上市的公司,H股2023年股息率(近12个月)均值为5.7%,A股同期股息率均值为3.2%,港股具有估值优势。

一、缘何持续下跌?

2018年,恒生指数用十年时间创出了33484.08点的历史新高,超过了2007年牛市的高度。五年以后,恒生指数点位跌至17000点左右,距离当年的高位回撤48.58%。

这五年间发生了诸如中美贸易摩擦、新冠疫情、俄乌冲突等众多黑天鹅事件。陈达认为,在这样的国际环境下,外资对于港股的态度实行“一票否决”:“近年香港市场中一些长线外资,比如主权基金和各国养老金等,并不是以投资的眼光去考虑估值,而是以地缘政治为考量。”

外资在估值模型中提高了港股的折现因子,相当于直接将港股市场排除在投资组合之外,“再好的公司,哪怕是苹果公司,折现因子高了,推算的内在价值就会降低,让投资‘失去吸引力’,把折现因子提高,相当于对港股的一种‘婉拒’。”陈达表示,这种“婉拒”导致港股在一段时间内出现了流动性危机。

2023年,港股全年成交额约为25万亿港元,对比2022年30.69万亿港元的数据下降约两成,相当于整个市场流动性打了八折。而恒生指数年内也下跌约13%,接近两成数据,因此流动性危机成为恒生指数年内下跌最重要的因素之一。

陈达透露,实际上不少在海外上市的中国公司IR(投资者关系)部门曾经寻求与大型外资机构之间的沟通,认为公司现金流充沛,造血能力较好,现阶段处于低估状态,是较好的配置时机。但部分机构还是以流动性因素为由拒绝,“大型机构建仓一般对股票标的有最低的流动性门槛要求,否则将面临两大难题,一是建仓马上拉升股价提高成本,难以在某个价格上买够仓位;二是后期难以退出。如果从这种考虑角度,那和公司基本面就没有关系了,是市场流动性层面的一票否决。”

(Wind香港二级行业指数年初至今表现)

除了流动性影响,恒生指数中权重较高的地产行业持续“排雷”,经济复苏预期降低导致零售业表现不佳也影响了恒生指数全年表现。Wind香港二级行业指数中,香港房地产指数全年下跌27.75%左右,在24个二级行业指数中排名倒数第四;香港零售业全年则下跌28.97%。其余市值较大行业中,食品饮料下跌幅度也超过20%。24个行业中仅有五个行业指数全年涨幅为正,其余20个行业指数均处于下跌。

(港股通今年涨幅排名靠前的个股)

个股方面,全体港股涨幅排名靠前的基本是市值不超过10亿元的微盘股,成交额较小对市场并没有太大的影响力。而成交额较大、流动性较好的港股通个股中,市值161亿港元的美图公司全年上涨165.35%位居第一,中广核矿业、高伟电子位居第二、三位。港股通跌幅最大的则是鼎丰集团汽车。

(港股通今年跌幅最大的个股)

尽管临近年底港股有所反弹,但在12月27日,港股市场依然出现了三只个股盘中闪崩下跌超过80%,分别是宏强控股跌近94%、奇士达跌90%、梦东方跌超87%。三只个股在2023年剩余的交易日也都没有出现反弹。

二、流动性拐点或现

为了应对流动性危机,港股上市公司掀起回购潮。数据显示,截至12月13日,今年以来港股市场回购金额超1133亿港元,超过2022年的1029亿港元,创下历史新高,共有187家公司积极参与回购。

典型案例如腾讯控股。从2022年年中大股东宣布减持的时候开始,腾讯控股就加大了回购力度。Wind数据显示,腾讯控股全年共有近200笔回购记录。一开始腾讯控股每笔回购平均耗资还在3.5亿港元左右,2023年6月开始,每笔回购平均耗资已升至4亿港元左右,12月22日下跌后这个数字已经扩大至10亿港元。

据《财经》粗略计算,腾讯控股已斥资逾700亿港元进行回购。12月22日,腾讯控股大跌12.35%,随后几个交易日股价有所反弹,该公司股价年初至今下跌6.79%左右,跑赢恒生指数。

有机构投资者分析认为,对财务状况良好、有条件实施回购的公司而言,主动进行回购体现了对自身股价被低估的判断,表明了对未来发展的信心。从海外成熟市场经验来看,上市公司回购对提高股票收益率、推动股价上涨有着积极作用,也有助于提振投资者信心。

与此同时,香港政府也在逐步推出盘活港股市场流动性的措施。11月15日,港府立法会通过《2023年印花税(修订)(证券转让)条例草案》,将买卖股票应缴印花税税率由当前的0.13%下调至0.1%。

此外,港交所行政总裁欧冠升不久前向《财经》介绍,还会有一系列举措改善港股流动性,包括在恶劣天气下正常开市、下调移动装置市场数据服务收费、优化上市公司回购规则、降低港股价格的最小变动单位以收窄交易价差、提升香港上市的国际吸引力等。

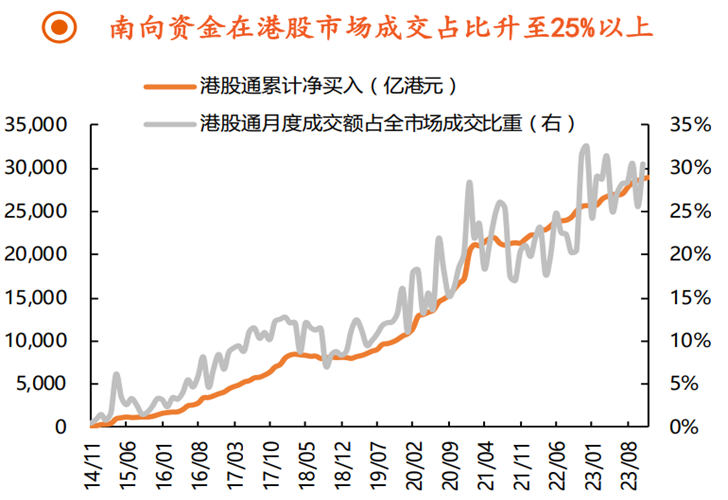

陈达认为,南向港股通或内资有可能成为未来解决港股流动性问题的主要看点,“流动性问题的深层次原因是一部分资金走后有没有新的资金可以承接?资金的真空谁来填补?”

平安证券的研究显示,南向资金的交易力量近年逐渐抬升,2023年南向资金在月度成交中占比平均在28%左右。

(南向资金港股市场成交占比)

欧冠升表示,港交所也在和内地合作,不断优化沪深港通机制,确保资金的双向流动。港交所今年在港股市场推出了“港币-人民币双柜台模式”,目前有24只港股已经增设了人民币柜台,未来可能会有更多。“我们希望人民币柜台将来也可以纳入港股通,让内地投资者可以交易以人民币计价的港股,这样可以使交易更加便捷,有利于促进更多的交易。”

所幸市场普遍担心的流动性问题有望迎来拐点。12月14日凌晨,鲍威尔表态转“鸽”,其表示,降息已开始进入视野,决策者正在思考、讨论何时降息合适。展望未来,降息已不可避免地成为一个主题。隔夜道琼斯工业指数创出历史新高,亚太区股市也跟随高开。

三、2024年会否好转?

展望2024年的港股市场,陈达期待港股均值回归,“主流资本市场中,其他年线出现四连阴的仅有1929年金融危机中的道琼斯工业指数。因此年线五连阴概率小”。

(道琼斯工业指数1929年-1933年出现过年线四连阴)

平安证券研报表示,从历史数据来看,美联储政策由紧转松的时期,权益资产普遍上行。在最近四次“加息结束后”6个月的区间周期里,恒生指数的平均涨幅为12.2%;而“降息开始后”6个月的区间周期,恒指平均表现则为下跌4.70%。恒生科技在最近的“加息结束后”6个月的区间周期里,平均涨幅为17.7%;而“降息开始后”6个月的区间周期,平均涨幅则为25.10%。但需要注意的是恒生科技指数仅有2018年数据,而恒指为1995年以来的四次均值。

2024年港股行业展望方面,平安证券看好科技创新类股票,尤其是人工智能与智能汽车;其次是景气修复的教育、服饰与餐饮等行业;第三类是高股息板块,港股股息与A股相比具有一定的性价比,中长期资金对其有配置需求,其中煤炭与交通运输行业近12个月平均股息率分别为13%和10%,分别是全A平均股息率的1.9倍和3.8倍。

“港股作为一个原本由外资主导的市场,调整为由国内资金以及非欧美资金来参与的市场,过程中阵痛是一定有的。只要上市公司继续发展,其价值总归会体现。资金也是逐利的,假如港股能出现较好的赚钱效应,相信将来外资也不会固守其‘婉拒’的立场。”陈达表示。

(《财经》研究员黄慧玲对本文亦有贡献)